Metinės gyventojams išmokėtų išmokų deklaracijos GPM312 pildymo pakeitimai

Šiame straipsnyje apžvelgsime metinės gyventojams išmokėtų išmokų deklaracijos GPM312pildymo pakeitimus, aptarsime, kas, kokią ir kaip informaciją turi pateikti.

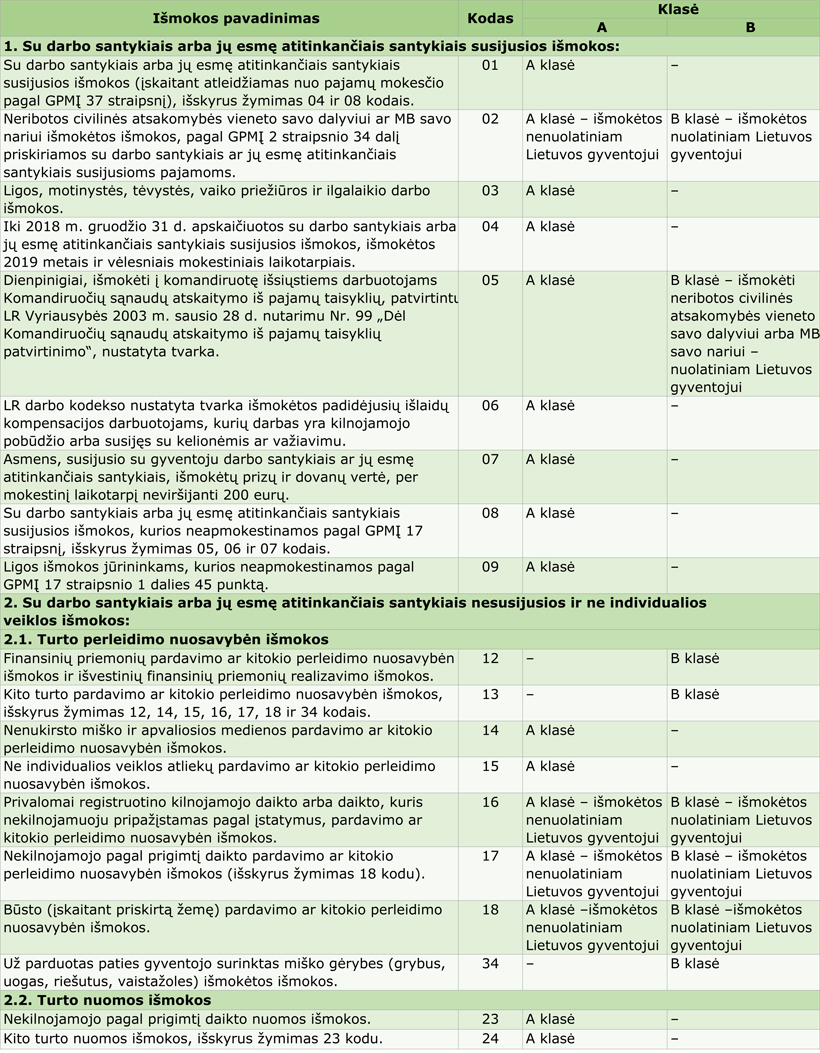

Pagal mokesčio mokėjimo tvarką pajamos (įskaitant neapmokestinamąsias) skirstomos į:

- A klasės pajamas – GPM (jeigu pajamos nėra neapmokestinamos pagal GPMĮ 17 str.) privalo apskaičiuoti, išskaičiuoti ir į biudžetą sumokėti bei tokias išmokas ir išskaičiuotą GPM deklaruoti išmoką išmokantis asmuo,

- B klasės pajamas – GPM deklaruoja, apskaičiuoja ir sumoka pats pajamų gavęs gyventojas.

Kas privalo teikti deklaraciją?

Nuolatiniams ir nenuolatiniams Lietuvos gyventojams per 2019 m. išmokėtos A ir B klasės išmokos deklaruojamos GPM312 formoje ir jos prieduose GPM312L „Nuolatiniams Lietuvos gyventojams išmokėtos išmokos“ (toliau – L priedas), GPM312U „Nenuolatiniams Lietuvos gyventojams išmokėtos išmokos“ (toliau – U priedas).

Deklaracijos GPM312 formą ir jos L bei U priedus Valstybinei mokesčių inspekcijai (toliau – VMI) privalo pateikti Lietuvos vienetai, užsienio vienetai, vykdantys veiklą per nuolatines buveines Lietuvoje, ir nenuolatiniai Lietuvos gyventojai, vykdantys individualią veiklą per nuolatines bazes Lietuvoje, nuolatiniams ir nenuolatiniams Lietuvos gyventojams pinigais ir / arba natūra išmokėję išmokas, kurios pagal pajamų mokesčio mokėjimo tvarką priskiriamos A ir / arba B klasės pajamoms (t. y. gyventojams 2019 m. išmokėtos tiek A, tiek B klasės išmokos deklaruojamos vienoje deklaracijos formoje).

Deklaracijos GPM312 formą ir jos L bei U priedus mokesčių administratoriui privalo pateikti ir nuolatiniai Lietuvos gyventojai, per 2019 m. kitiems gyventojams išmokėję A klasės išmokas (nuolatiniai Lietuvos gyventojai neprivalo deklaruoti B klasės išmokų).

Deklaracijos GPM312 forma teikiama tik elektroniniu būdu per VMI elektroninio deklaravimo sistemą.

Kokia informacija teikiama?

Deklaracijos GPM312 formos pagrindiniame lape nurodomos išmokų ir pajamų mokesčio bendros sumos.

L priede deklaruojamos kiekvienam nuolatiniam Lietuvos gyventojui išmokėtos A ir B klasės išmokos ir nuo jų išskaičiuotas arba išmokas išmokėjusio asmens lėšomis sumokėtas pajamų mokestis.

U priede nurodomos kiekvienam nenuolatiniam Lietuvos gyventojui išmokėtos A ir B klasės išmokos ir nuo jų išskaičiuotas arba išmokas išmokėjusio asmens lėšomis sumokėtas pajamų mokestis bei išmokos, kurios pagal Lietuvos Respublikos gyventojų pajamų mokesčio įstatymo 5 straipsnį nėra laikomos nenuolatinio Lietuvos gyventojo pajamų mokesčio objektu.

Ko neprivaloma deklaruoti?

Deklaracijos GPM312 formoje ir jos L bei U prieduose neprivaloma deklaruoti A klasės neapmokestinamųjų išmokų, kurios yra nurodytos formos GPM312 taisyklių 1 priede pateiktame Nedeklaruojamų neapmokestinamųjų A klasės išmokų sąraše, ir tokių taisyklėse nurodytų B klasės išmokų:

- ne didesnių kaip 100 eurų išmokų sumų už parduotas miško gėrybes (grybus, uogas, riešutus, vaistažoles);

- ne didesnių kaip 100 eurų išmokų sumų už parduotą ar kitaip perleistą nuosavybėn kitą turtą (išskyrus kilnojamąjį daiktą, kuriam privaloma teisinė registracija, nekilnojamąjį daiktą ir finansines priemones, kurios deklaruojamos neatsižvelgiant į sumą);

- ne didesnių kaip 1000 eurų azartinių lošimų laimėjimų ar loterijų laimėjimų sumų;

- pavėluoto mokėjimo palūkanų, numatytų atsiskaitymą už žemės ūkio produkciją reglamentuojančiuose Lietuvos Respublikos teisės aktuose, nesvarbu, kokia jų suma buvo išmokėta.

GPM312L „Nuolatiniams Lietuvos gyventojams išmokėtos išmokos“

Jeigu tam pačiam nuolatiniam Lietuvos gyventojui per mokestinį laikotarpį buvo išmokėtos skirtingų klasių arba tos pačios klasės skirtingų rūšių išmokos, kurios apmokestinamos skirtingais GPM tarifais, turi būti užpildoma tiek eilučių, kiek skirtingų klasių, rūšių ir skirtingais tarifais apmokestinamų išmokų buvo išmokėta.

Ūkininkams ir žemės ūkio subjektams yra aktualus deklaracijos L priedo pildymas.

L1 laukelio pildymas

Įrašomas nuolatinio Lietuvos gyventojo mokesčių mokėtojo identifikacinis numeris (kodas). Išimtis, deklaruojant išmokamas išmokas pagal verslo liudijimą, tuomet čia įrašomi verslo liudijimo numerio pirmieji aštuoni simboliai: (pavyzdžiui, XX000000 ar X0000000).

Jei gyventojas turėjo kelis tos pačios veiklos verslo liudijimus, tai įrašomas pirmojo tą mokestinį laikotarpį turėto verslo liudijimo numeris.

L2 laukelio pildymas

Įrašomas skaitmuo:

1 – kai L1 laukelyje nurodytas mokesčių mokėtojo asmens kodas;

2 – kai L1 laukelyje nurodytas verslo liudijimo numeris;

3 –kai L1 laukelyje nurodytas PVM mokėtojo kodas;

4 – kai L1 laukelyje nurodytas individualios veiklos pažymos numeris;

5 – kai L1 laukelyje nurodytas gyventojo Lietuvos Respublikoje išduoto paso serija ir numeris arba asmens tapatybės kortelės, ar leidimo nuolat, ar laikinai gyventi Lietuvos Respublikoje numeris.

L3 laukelio pildymas

Įrašomas nuolatinio Lietuvos gyventojo vardas ir pavardė.

L4 laukelio pildymas

Įrašoma kokiai, t. y. A ar B, pajamų klasei priskiriama nuolatiniam Lietuvos gyventojui išmokėta išmoka (pagal GPMĮ 22 str.).

L5 laukelio pildymas

Įrašomas nuolatiniam Lietuvos gyventojui išmokėtos išmokos kodas. Atkreipiame dėmesį, kad išmokėjus ligos pašalpas (už 2 pirmąsias ligos dienas) turi nurodyti išmokos kodu 01.

L6 laukelio pildymas

Užpildomas, jame įrašant raidę „N“, tik tuo atveju, kai deklaruojama natūra išmokėta suma. Duomenys pateikiami atskirose eilutėse, kai išmokamos tos pačios klasės ir rūšies išmokos viena dalis mokestiniu laikotarpiu išmokėta natūra, kita dalis – pinigais.

L7 laukelio pildymas

Užpildomas, jame įrašant raidę „D“, tik tuo atveju, kai deklaruojama individualią veiklą (pagal pažymą arba pagal verslo liudijimą) vykdančiam gyventojui išmokėta išmoka, kurią išmokėjo asmuo, išmokos išmokėjimo metu su gyventoju susijęs darbo santykiais (t. y. darbdavys).

Atskirose L priedo eilutėse deklaruojama: individualią veiklą vykdančiam gyventojui išmokėta išmokos dalis, kurios išmokėjimo metu gyventojas su išmoką išmokėjusiu asmeniu buvo susijęs darbo santykiais, ir išmokos dalis, kurios išmokėjimo metu jau buvo nutraukęs darbo santykius ar dar tokiais santykiai nebuvo susiję.

L8 laukelio pildymas

Įrašoma (Eur, ct) per mokestinį laikotarpį išmokėtų:

- apmokestinamųjų A klasės išmokų suma (neatėmus NPD, GPM, VSD ir PSD įmokų);

- neapmokestinamųjų išmokų suma (išskyrus nurodytas GPM312 taisyklių 1 priede pateiktame Nedeklaruojamų neapmokestinamųjų A klasės išmokų sąraše);;

- B klasės išmokų suma (išskyrus GPM312 taisyklių 7 punkte nurodytas B klasės išmokas, kurių neprivaloma deklaruoti).

Jeigu nuo B klasės išmokų buvo išskaičiuotas ir / arba išmokas išmokėjusio asmens lėšomis sumokėtas GPM, turi būti įrašoma B klasės išmoka, neatėmus GPM.

Jei tam pačiam gyventojui mokestiniu laikotarpiu buvo išmokėta apmokestinamųjų ir neapmokestinamųjų deklaruojamų A ir /arba B klasės išmokų, tokios išmokos įrašomos atskirose eilutėse.

Duomenys apie individualią veiklą pagal pažymą vykdantiems nuolatiniams Lietuvos gyventojams, kurie pajamas pripažįsta pagal kaupimo apskaitos principą (t. y., kurie yra įregistruoti PVM mokėtojais arba savo individualiai veiklai priskyrė ir naudoja ilgalaikį turtą), turi būti įrašomi deklaracijoje to mokestinio laikotarpio, kurį buvo išrašyta PVM sąskaita faktūra ar sąskaita faktūra, įforminant prekių tiekimą ar paslaugų teikimą.

L9 laukelio pildymas

Įrašomas L8 laukelio atitinkamoje eilutėje įrašytai sumai pritaikytas GPM tarifas. Laukelis neužpildomas arba jame įrašomas nulis, kai deklaruojamos: neapmokestinamosios A klasės išmokos arba B klasės išmokos, nuo kurių nebuvo išskaičiuotas ar išmokas išmokėjusios asmens lėšomis sumokėtas GPM, arba tarpininko nuolatiniam Lietuvos gyventojui išmokėti dividendai, palūkanos arba honoraras, gautas iš užsienio vienetų.

L10 laukelio pildymas

Turi būti įrašoma nuo per mokestinį laikotarpį išmokėtų išmokų, nurodytų L8 laukelyje, išskaičiuota GPM suma (Eur, ct).

Laukelis neužpildomas arba įrašomas nulis, kai: nuo L8 laukelyje nurodytų išmokų GPM nebuvo išskaičiuotas ir / arba išmokas išmokėjęs asmuo GPM nuo L8 laukelyje nurodytų išmokų į biudžetą sumokėjo savo lėšomis, ir / arba išmokas išmokėjęs asmuo kaip tarpininkas nuolatiniam Lietuvos gyventojui išmokėjo dividendus, palūkanas ir / arba honorarą, gautą iš užsienio vienetų.

L11 laukelio pildymas

Įrašoma išmokas išmokėjusio asmens lėšomis nuo per mokestinį laikotarpį išmokėtų išmokų, nurodytų L8 laukelyje, į LR biudžetą sumokėta GPM suma (Eur, ct).

Kai išmokas išmokėjęs asmuo nuo tos pačios išmokos sumos dalį GPM į LR biudžetą sumokėjo savo lėšomis, o kitą GPM dalį iš skaičiavo iš gyventojui išmokėtų išmokų, turi būti užpildoma viena L priedo eilutė.

Laukelis neužpildomas arba įrašomas nulis, kai: GPM nuo L8 laukelyje nurodytų išmokų nebuvo sumokėtas išmokas išmokėjusio asmens lėšomis ir / arba GPM nuo L8 laukelyje nurodytų išmokų buvo išskaičiuotas, ir / arba išmokas išmokėjęs asmuo kaip tarpininkas nuolatiniam Lietuvos gyventojui išmokėjo dividendus, palūkanas ir / arba honorarą, gautą iš užsienio vienetų.

L12 laukelio pildymas

Laukelis turi būti užpildomas, kai išmokas išmokėjęs asmuo kaip tarpininkas nuolatiniam Lietuvos gyventojui išmokėjo dividendus, palūkanas ir / arba honorarą, gautą iš užsienio vienetų. L12 laukelyje turi būti įrašomas užsienio valstybės, iš kurios rezidento gautos išmokos, kodas;

Kai su darbo santykiais ar jų esmę atitinkančiais santykiais susijusias išmokas už darbą užsienio valstybėje išmokėjęs asmuo nuo tokių išmokų išskaičiavo ir / arba savo lėšomis sumokėjo GPM į tos užsienio valstybės biudžetą. L12 laukelyje turi būti įrašomas užsienio valstybės, į kurios biudžetą sumokėtas GPM, kodas.

L13 laukelio pildymas

Laukelis turi būti užpildomas, kai išmokas išmokėjęs asmuo Lietuvoje (darbdavys) nuo nuolatiniam Lietuvos gyventojui už užsienio valstybėje atliekamą samdomą darbą išmokėjo su darbo santykiais ar jų esmę atitinkančiais santykiais susijusias išmokas ir nuo tokių išmokų mokestiniu laikotarpiu išskaičiavo ir / arba savo lėšomis sumokėjo GPM į tos užsienio valstybės biudžetą. Turi būti įrašoma į užsienio valstybės biudžetą sumokėta GPM suma (Eur, ct).

Jeigu GPM nebuvo sumokėtas į užsienio valstybės biudžetą, L13 laukelis neužpildomas arba jame įrašomas nulis.

A ir B klasės išmokų kodai (aktualūs žemės ūkio veiklą vykdantiems subjektams)

Keletas pavyzdžių, kai pildomos kelios GPM312 eilutės

1 pavyzdys

Darbuotojui 2019 metais priskaičiuota 2 160 Eur darbo užmokesčio (pritaikytas MNPD – 2 160 Eur). Šis darbuotojas vyko į 2 dienų komandiruotę Lenkijoje – išmokėta 76 Eur dienpinigių, neapmokestinamų GPM. Turi būti pildomos dvi GPM312 L priedo eilutės

2 pavyzdys

Darbuotojui 2019 metais priskaičiuota 7 500 Eur darbo užmokesčio; 52,26 Eur ligos pašalpa už 2 d. d., įteiktas 300 Eur vertės piniginis prizas, išmokėta 300 Eur palūkanų už įmonei suteiktą paskolą. Turi būti pildomos trys GPM312 L priedo eilutės.

Jei turite klausimųkreipkitės, padėsime – Konsultavimo tarnybos rajono biurų konsultantai tvarko buhalterinę apskaitą ne tik ūkininkams, bet ir įmonėms, kooperatyvams, mažosioms bendrijoms, viešosioms įstaigoms ir fiziniams asmenims, dirbantiems pagal individualios veiklos pažymėjimą ar verslo liudijimą. Galite kreiptis į bet kurį Konsultavimo tarnybos rajono biurą.

Parengta pagal VMI www.vmi.lt mokesčių pakeitimai nuo 2019 m.