Kaip apskaičiuoti pelno mokestį?

© LŽŪKT nuotr.

Pelno mokestį už mokestinį laikotarpį, reikia apskaičiuoti ir metinę pelno mokesčio deklaraciją pateikti, pasibaigus mokestiniam laikotarpiui, ne vėliau kaip iki birželio 15 d. (jei mokestinis laikotarpis sutampa su kalendoriniais metais). Kaip jis paskaičiuojamas?

Pelno mokesčio suma apskaičiuojama pagal mokestinio laikotarpio paskutinės dienos duomenis, apmokestinamąjį pelną padauginus iš pelno mokesčio tarifo. Dažniausiai taikomas standartinis 15 proc. pelno mokesčio tarifas, tačiau dar gali būti taikomi 10, 5 ir 0 proc. lengvatiniai pelno mokesčio tarifai, jeigu yra tenkinami pelno mokesčio įstatyme keliami reikalavimai.

10 proc. pelno mokesčio tarifu apmokestinamos užsienio vienetų pajamos, gautos LR ne per jų nuolatines buveines LR, tokios kaip: honoraras ir kompensacijos už autorių arba gretutinių teisių pažeidimą pajamos.

5 proc. pelno mokesčio tarifas taikomas kooperatinėms bendrovėms, kurių per mokestinį laikotarpį daugiau kaip 50 proc. pajamų sudaro pajamos iš žemės ūkio veiklos. Taip pat apmokestinamiesiems vienetams, kuriuose vidutinis sąrašuose esančių darbuotojų skaičius neviršija 10 žmonių ir mokestinio laikotarpio pajamos neviršija 300 000 eurų, išskyrus pirmąjį mokestinį laikotarpį.

0 proc. pelno mokesčio tarifas taikomas apmokestinamųjų vienetų, kuriuose vidutinis sąrašuose esančių darbuotojų skaičius neviršija 10 žmonių ir mokestinio laikotarpio pajamos neviršija 300 000 eurų, pirmojo mokestinio laikotarpio apmokestinamajam pelnui. Taip pat pelno nesiekiančių vienetų, kurių mokestinio laikotarpio pajamos iš ūkinės komercinės veiklos neviršija 300 000 eurų, apmokestinamojo pelno daliai, atitinkančiai 7250 eurų.

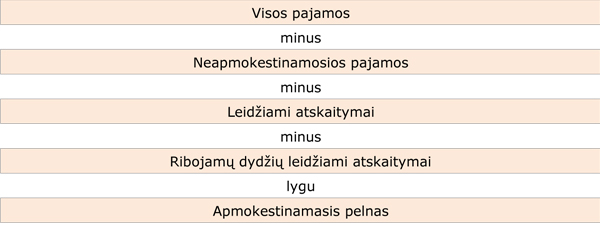

Apmokestinamasis pelnas apskaičiuojamas:

Neapmokestinamosiomis pajamomis yra laikomos pajamos, kurioms netaikomas pelno mokestis, nes jos nėra skirtos pelno siekimui arba jau buvo apmokestintos užsienio valstybėse pelno mokesčiu ar jam tapačiu mokesčiu. Neapmokestinamosioms pajamoms priskiriama:

- gautos draudimo išmokos;

- darbuotojų draudimo išmokos;

- bankrutavusio vieneto pajamos, gautos už parduotą turtą;

- draudimo įmonės organizacinio fondo likutis;

- pajamos dėl turto ir įsipareigojimų perkainojimo, atlikto teisės aktų nustatyta tvarka;

- netesybos;

- praėjusių mokestinių laikotarpių klaidų ir netikslumų taisymai;

- vieneto gautas žalos atlyginimas;

- kompensacijos, gautos už žvejybos laivų atidavimą į metalo laužą;

- ir kitos pelno mokesčio įstatyme nurodytos neapmokestinamosios pajamos.

Leidžiamais atskaitymais yra laikomos visos apmokestinamojo vieneto vykdomai veiklai įprastos sąnaudos, reikalingos pajamoms uždirbti. Leidžiamiems atskaitymams gali būti priskiriama:

- darbuotojų darbo užmokestis;

- materialinės sąnaudos;

- rinkos paieškos išlaidos;

- raštinės ir biuro reikmenys;

- patalpų nuomos išlaidos;

- draudimo įmokos;

- darbo saugos ir darbuotojų apsaugos išlaidos;

- kitos įprastinės veiklai išlaidos, neribojamos teisiniais aktais.

Ribojamų dydžių leidžiamais atskaitymais yra laikomos apmokestinamojo vieneto vykdomai veiklai įprastos sąnaudos, tačiau jų priskyrimas leidžiamiems atskaitymams ribojamas teisės aktais. Ribojamų dydžių leidžiamiems atskaitymams priskiriama:

- filmo ar jo dalies gamybai neatlygintinai suteiktos lėšos;

- ilgalaikio turto nusidėvėjimo arba amortizacijos sąnaudos;

- ilgalaikio materialiojo turto eksploatavimo, remonto ir rekonstravimo sąnaudos;

- komandiruočių sąnaudos;

- reklamos ir reprezentacijos (50 proc. patirtų reprezentacinių sąnaudų ir ne daugiau 2 proc. pajamų) sąnaudos;

- natūraliosios netekties nuostoliai (ne daugiau 1–3 proc. pajamų);

- mokesčiai;

- beviltiškos skolos;

- išlaidos darbuotojų ir (arba) jų šeimos narių naudai, kuri nėra gyventojų pajamų mokesčio objektas;

- specialieji kredito įstaigų ir draudimo įmonių atidėjimai;

- parama;

- narių mokesčiai, įnašai ir įmokos (ne didesnė kaip 0,2 proc. pajamų);

- mokestinio laikotarpio nuostoliai.

Apskaičiuotas apmokestinamasis pelnas padauginamas iš apmokestinamajam vienetui taikomo pelno mokesčio tarifo ir apskaičiuota pelno mokesčio suma į valstybės biudžetą turi būti sumokėta ne vėliau nei deklaracijos teikimo termino paskutinę dieną.

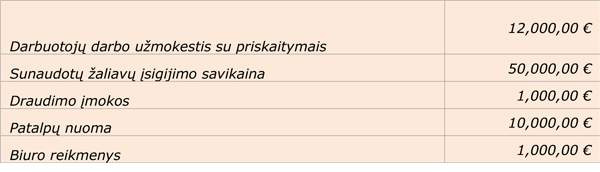

Pavyzdžiui: UAB „X“ verčiasi medžio dirbinių gamyba. Įmonė yra pelno mokesčio mokėtoja ir jai taikomas standartinis 15 proc. pelno mokesčio tarifas. Per 2018 metų ataskaitinį laikotarpį (kuris sutampa su kalendoriniais metais) visos pajamos sudarė 150 tūkst. eurų, iš kurių 1 000 eurų buvo draudimo išmoka ir 500 eurų netesybos. Taip pat įmonė patyrė tokias sąnaudas:

Visos pajamos = 150 000 eurų.

Neapmokestinamosios pajamos = 1 500 (1000 + 500).

Leidžiami atskaitymai = 74 000 (geltonų laukelių suma).

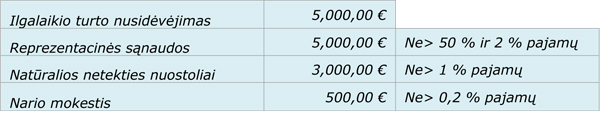

Reprezentacinės sąnaudos = 5000 × 50 % = 2500, 2 % nuo pajamų = 3000, imame 2500.

Natūralios netekties sąnaudos = 3000, 1 % nuo pajamų = 1500, imame 1500.

Nario mokesčio sąnaudos = 500, 0,2% nuo pajamų = 300, imame 300.

Ribojamų dydžių leidžiami atskaitymai: = 9 300 (5000 + 2500 + 1500 + 300).

Apmokestinamosios pajamos = 150 000 – 1500 – 74 000 – 9300 = 65 200

Apskaičiuotos apmokestinamosios pajamos sudaro 65 200 eurų, kurios apmokestinamos 15 proc. pelno mokesčio tarifu. Tokiu atveju apskaičiuotas pelno mokestis yra 9 780 eurų, kuris turi būti sumokėtas į valstybės iždą ne vėliau, kaip iki 2019 m. birželio 15 d., prieš tai pateikiant metinę pelno mokesčio deklaraciją.